2023年までの旧NISA

非課税期間終了時のご案内

2023年までに一般NISA口座(非課税口座)で購入された株式や投資信託等には5年間の非課税期間が設けられております。

非課税期間終了後に保有商品は「1.課税口座(特定/一般口座)へ移管」されますが、非課税期間終了前に「2.売却する」こともできます。

- ※2019年以降に買付けた商品は、新NISAへのロールオーバは出来ません。

1.課税口座(特定/一般口座)へ移す

2023年までの旧NISA制度を利用し買付けた商品を非課税期間終了時まで売却しなかった場合、非課税期間終了後に課税口座へ移管されます。(特定口座を開設されている場合は特定口座、開設されていない場合は一般口座となります。)

当該商品の取得価格は、課税口座へ移管された時点(非課税期間終了時)の時価となります。

そのため、課税口座へ移管された時点で保有商品が値上りしているか値下がりしているかで、その後に課税口座で売却する際に支払う税金に差が出ます。

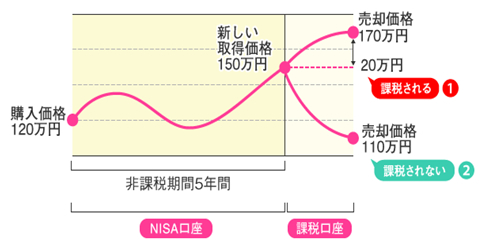

例1:非課税期間終了時に保有資産が値上がりした場合

2023年までの旧NISA口座で株式を120万円で購入し、5年の非課税期間終了時に150万円に値上がりしていたとします。

その後

150万円から170万円に値上がりし売却した場合

150万円から170万円に値上がりし売却した場合→利益の20万円(170万円-150万円)に課税されます

150万円から110万円に値下がりし売却した場合

150万円から110万円に値下がりし売却した場合→利益がないので税金はかかりません

実際の損失は10万円でも、40万円(150万円-110万円)の損失として損益通算の対象となります

【最初から課税口座で購入・売却した場合】

120万円で購入し、170万円で売却した場合、50万円(170万円-120万円)の利益に課税されることになります。

①と比較すると、NISA口座から課税口座へ移した場合の方が、支払う税金は少なくすみます。

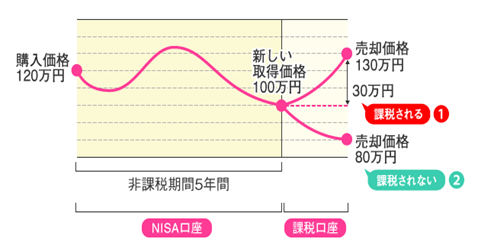

例2:非課税期間終了時に保有資産が値下がりした場合

注意が必要なのは、非課税期間終了時に保有資産が値下がりしていた場合です。

例えば、NISA口座で株式を120万円で購入し、5年の非課税期間終了時に100万円に値下がりしていたとします。この時点でNISA口座から課税口座へ移した場合、取得価格は100万円に変更されます。

その後

100万円から130万円に値上がりし売却した場合

100万円から130万円に値上がりし売却した場合→利益の30万円(130万円-100万円)に課税されます

100万円から80万円に値下がりし売却した場合

100万円から80万円に値下がりし売却した場合→利益がないので税金はかかりません

【最初から課税口座で購入・売却した場合】

120万円で購入し、130万円で売却した場合、10万円(130万円-120万円)の利益に課税されることになります。

①と比較すると、NISA口座から課税口座へ移した場合の方が、支払う税金が多くなってしまいます。

課税口座(特定/一般口座)へ移す際の注意事項

- 同一銘柄を特定口座と一般口座に分割して移管することはできません。

- 株式等の配当金は、決算日等の支払い基準日が非課税期間内であっても、支払開始日が非課税期間内である場合にのみ非課税となります。

- 投資信託の分配金は、決算日が非課税期間内であれば、支払日が非課税期間外であっても非課税となります。

2.売却する際の注意事項

受渡日が非課税期間内である場合に、売却益が非課税となります。商品によって受渡日が異なりますのでご注意ください。

出典:NISAのポイント(金融庁ウェブサイト)をもとに内藤証券作成