税金

証券税制のポイント

証券税制について

上場株式・公募株式投資信託の配当と売却益の税金について

上場株式や公募株式投資信託等配当と売却益にかかる税金は以下のとおりです。

| 適用期間 | 適用税率 |

|---|---|

| 2037年12月末まで | 20.315% 【所得税および復興特別所得税 15.315%(15%×1.021)、住民税 5%】 |

| 2038年1月から | 20% 【所得税 15%、住民税 5%】 |

源泉徴収が行われる場合の税率です。(ただし、内国法人の場合は住民税が徴収されません) 確定申告を行う場合、復興特別所得税は所得税額に2.1%を乗じた額となります。(1円未満は切捨て)

上場ETFや上場REIT等の売買益及び公募株式投資信託の解約益・償還益を含みます。

特定口座の「源泉徴収あり」口座では、それぞれの税率で源泉徴収されるため確定申告をする必要はありません。(確定申告をすることもできます)

復興特別所得税とは

復興特別所得税とは、東日本大震災からの復興財源を確保するため、2013年から2037年まで(25年間)の各年分の所得税の額に2.1%を乗じた金額が、追加的に課税されるものです。

特定口座での売却損と配当との通算が証券会社で行われるとき、所得税だけではなく復興特別所得税として源泉徴収が行われている金額分も損益通算の上、還付が行われます。

信託元本の払い戻しである特別分配金には所得税が課税されないため、復興特別所得税も課税されません。

デリバティブ取引の利益の税金について

| 適用期間 | 適用税率 |

|---|---|

| 2037年12月末まで | 20.315% 【所得税および復興特別所得税 15.315%(15%×1.021)、住民税 5%】 |

| 2038年1月から | 20% 【所得税 15%、住民税 5%】 |

デリバティブ取引の利益に対する税金は以下の通りとなります。

有価証券、為替等又はそれらの指数の先物・オプション取引又はカバードワラントで国内で取引するものに限ります。

内国法人の場合は、法人課税されます。

デリバティブ取引は特定口座の対象とはなりません。

証券税制のポイント

- 譲渡損失の繰越控除

上場株式等の譲渡損失は同じ年に発生した、他の上場株式等の譲渡による利益と相殺しても、まだ損失が残る場合は、損失が発生した翌年から3年間繰り越して控除できます。

繰越控除の適用を受けるためには、損失が発生してから繰越控除を適用する年まで継続して確定申告を行う必要があります。 - 申告不要制度

特定口座の源泉徴収制度を利用した上で特定口座で管理する上場株式などを譲渡した場合、証券会社が譲渡益から税金を源泉徴収し、年間の損益に基づいて納税します。確定申告を行う義務はなくなり、投資家の任意となります。各種の優遇措置を受ける場合は確定申告する必要があります。

特定口座

2003年1月より、上場株式等の売却益にかかる課税方法が申告分離課税に1本化されたことに伴い、原則、確定申告が必要となりました。

確定申告におけるお客様の事務負担を軽減するために導入されたのが「特定口座」です。

資本剰余金を原資とする配当金の取り扱い

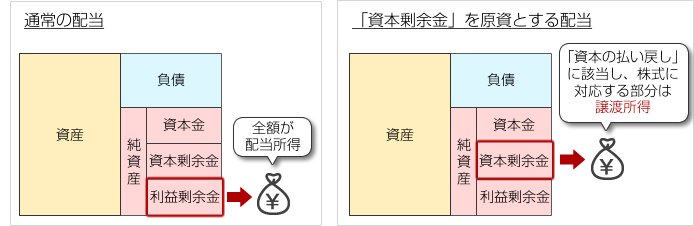

配当金は、基本的に会社が稼いだ利益(利益剰余金)から配当が行われますが、「資本剰余金」を原資とする配当が行われる場合があります。この場合、税金の取り扱いが通常とは異なります。

「利益剰余金」を原資とする配当の場合には、支払われた配当金の全額が配当所得となります。一方、「資本剰余金」を原資とする配当の場合には、「資本の払い戻し」に該当し、株式に対応する部分は保有株式の一部を譲渡したものとみなされるため、「みなし譲渡損益」となり、譲渡所得として計算されます(株式に対応する部分を超える部分は利益の配当等とみなされ、配当所得となります)。

「資本剰余金」を原資とする配当が支払われた場合、所得税法に基づき、お客様自ら譲渡損益等を計算し、原則として確定申告を行う必要があります(※)。

また、資本の払い戻しがあった日(配当支払いの効力発生日)に保有している株式は、「資本の払い戻し」に該当し、株式に対応する額について、純資産減少割合に応じて取得価額を修正(減額)しなければならないとされています。 当社では、特定口座預りの株式が取得価額の修正(減額)の対象となる場合は、税法に基づき取得価額の調整を行います。

特定口座を開設されていて配当金の受取方法が「証券会社の取引口座でのお受け取り(株式数比例配分方式)」の場合は、特定口座内で譲渡損益が計算されます。 詳しくはこちらをご覧ください。

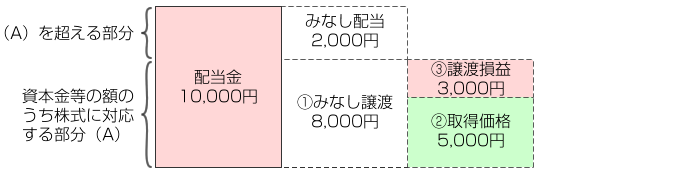

例:A銘柄を取得単価500円で1,000株保有している場合

1株あたりの配当:10円(うち、みなし配当2円)

みなし譲渡損益額の計算方法

| ①みなし譲渡の額 | 1株当たりの配当×株数-1株当たりのみなし配当×株数 (10円×1,000株)-(2円×1,000株)=8,000円 |

|---|---|

| ②取得価額 | 取得単価×株数×純資産減少割合 500円×1,000株×0.01=5,000円 |

| ③みなし譲渡損益 | ①-② 8,000円-5,000円=3,000円 この場合は3,000円の譲渡益となっていますが、①-②がマイナスとなる場合は、譲渡損失となります。 |

特定口座での取得価額の調整

| 調整後の取得単価 | 調整前の取得単価-(調整前の取得単価×純資産減少割合) 500円-(500円×0.01)=495円 |

|---|

詳しくはお近くの税務署にお問い合わせください。

「みなし譲渡収入金額」の特定口座内での損益通算について

特定口座を開設されていて以下の条件を満たす場合、「みなし譲渡収入金額」が特定口座内で損益通算され、譲渡益税の徴収(又は還付)の対象となります。

損益通算される条件

- 対象の株式を特定口座で保有している

- 配当金の受取方法に「証券会社の取引口座でのお受け取り(株式数比例配分方式)」を選択している

配当⽀払日に特定口座を閉鎖されている場合は、計算されません。

注意事項

「みなし譲渡収入金額」は、配当支払日(約定日)の夜間に譲渡損益を計算し、2営業日後に受け渡しが行われます。「源泉徴収あり」の場合、譲渡益税が差し引かれたことにより取引口座で不足金が発生することがあります。不足金が発生した場合は、当社へのご入金が必要です。

上場株式等の譲渡損失と配当等との損益通算について

上場株式の配当金等は、確定申告で申告分離課税を選択した場合、その配当金等と上場株式等の譲渡損失を損益通算できます。

なお、証券会社の特定口座「源泉徴収あり」内で上場株式の配当金等を受取った場合は、自動的に損益通算されます(※)。

国内上場株式の配当金等は、配当金の受取方法に「株式数比例配分方式」を選択する必要があります。

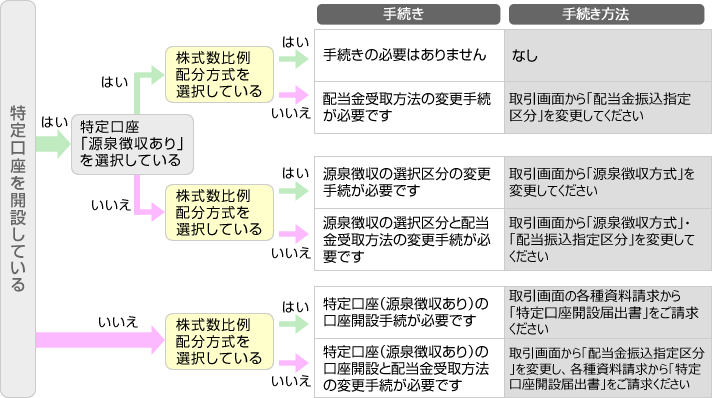

特定口座内で自動的に損益通算したい場合

特定口座内で受取った上場株式の配当金等と譲渡損失を自動的に損益通算したい場合は、以下の条件を満たす必要があります。

- 特定口座「源泉徴収あり」を選択する

- 配当金の受取方法に「株式数比例配分方式」を選択する(国内上場株式の配当金等の場合)

お客様に必要な手続き

登録内容の変更方法

取引画面より手続きしてください。

取引画面の[口座情報/手続き] → [お客様情報照会・変更]

当社での対応

当社では、特定口座「源泉徴収あり」内で受取られる配当金等については、株式等の譲渡損失と損益通算します。

損益通算の対象となる配当金等

以下の配当金等が特定口座内での損益通算の対象となります。

- 国内上場株式の配当金、ETF・ETN・J-REITの分配金(株式数比例配分方式により配当金等を受取る場合のみ)

- 外国株式(中国株・米国株)の配当金

- 国内公募株式投資信託の収益分配金等

お客様への交付書類について

当社の取引口座内で受け取られた上場株式の配当金等の明細は、以下の書類でご確認いただけます。

| 口座区分 | 交付書類 | 発行時期 |

|---|---|---|

| 特定口座「源泉徴収あり」 | 特定口座年間取引報告書

電子交付申し込みをされている場合は、郵送交付はいたしません。 |

電子交付:1月中旬頃 郵送交付:1月下旬頃 |

| 特定口座「源泉徴収なし」 一般口座 |

上場株式配当等の支払通知書

上場株式等の譲渡損失と配当金等を損益通算される場合は確定申告にご利用ください。 |

1月下旬頃に郵送交付します |

特定口座内で損益通算を希望しない場合

特定口座「源泉徴収あり」を選択されているお客様で、特定口座内での損益通算を希望されない場合は、以下のお手続きが必要です。

| 取引商品 | 手続内容 |

|---|---|

| 国内株のみ | 以下のいずれかのお手続きが必要です。 ・特定口座「源泉徴収なし」に変更する ・配当金の受取方法に「株式数比例配分方式」以外を選択する |

| 中国株 米国株 投資信託 |

特定口座「源泉徴収なし」に変更する |

中国株・米国株の配当金等および投資信託の分配金は当社の取引口座にてお受取りいただくため、特定口座「源泉徴収あり」の口座を開設されている場合は、自動的に株式等の譲渡損失との損益通算を行います。

登録内容の変更方法

取引画面より手続きしてください。

取引画面の[口座情報/手続き] → [お客様情報照会・変更]

注意事項

- 信託銀行などの特別口座で株式を保有されている場合、配当金の受取方法に「株式数比例配分方式」を選択することはできません。

- 特定口座の源泉徴収選択区分の変更は、年内(受渡ベース)に一度でも特定口座内での売却(株式売却、投信解約・償還、信用決済等)や配当金等の受取りがある場合は、翌年から変更後の区分が適用されます。ただし、「源泉徴収なし」から「あり」への変更は、配当金等の受取りのみの場合は当年中から適用されます。

- 特定口座「源泉徴収あり」内で受入れた配当金等は、同じ特定口座内の同一年分の譲渡損失と損益通算されます。譲渡損失を翌年以降に繰り越される場合には、確定申告が必要となります。

- 特定口座の源泉徴収選択区分や配当金の受取方法の変更手続きが完了する以前に発生した譲渡損失や配当等は、特定口座内での損益通算の対象とはなりません。別途確定申告が必要となります。

- 発行済株式総数の5%以上を保有する大口個人株主が受取る配当金は、譲渡損失との損益通算の対象とはなりません。

- 上場株式の配当金等に係る配当所得について、申告分離課税を選択した場合は、配当控除の適用は受けられません。詳しくは、最寄りの税務署へご確認ください。

- 利用時間

- 注文方法

- 呼値の単位・制限値幅

- 単元未満株の取り扱い

- 日計り取引

- 税金

- 特別口座のご案内

- 配当金受取り方法

- 入出庫

- 手数料とリスクについて

- 手数料 プラン変更

- 新規公開株(IPO)募集・売出株(PO)

- 募集の取扱い等に係る株券等のお客様への配分に関する基本方針

- 新興市場の注意点

- 上場信託(JDR)配当金の米国源泉税軽減税率適用サービス

- 各市場の規則

- 利用時間

- 注文時の注意事項

- 入力方法

- 中国株の資産・損益表示

- 入出庫

- 単位未満株の売却方法

- 手数料とリスクについて

- 為替ネッティング

- コスト計算

- 税金

- リスクと注意事項

- コーポレートアクション

- パラレルトレード

- 公開買付について

- 利用時間

- 注文方法

- NISA口座の取引方法

- 入出庫

- 米国株の資産・損益表示

- 手数料とリスクについて

- 外貨決済

- 為替振替

- 税金

- 米国株取引の流れ

- 米国株情報について

- 法人のお客様が米国株を取引する場合のご注意